経営状況分析 Q&A

【はじめてのご申請】申請前に何か手続きは必要ですか?

特に必要はありません。

ただし、電子申請をご希望のお客様は、申請前にオンライン利用申込書を郵送でお申し込みいただき、IDパスワードを取得してください。

オンライン電子申請のご利用申し込みに関する詳細は、 こちらのページをご確認ください。

オンライン電子申請のご利用申し込みに関する詳細は、 こちらのページをご確認ください。

【はじめてのご申請】経営状況分析申請に必要な書類を教えてください

申請方法として、申請書類を郵送いただく郵送申請と申請書類をデータ化してオンラインで申請するオンライン電子申請の2つがあります。

それぞれ必要書類が異なりますので、以下のページをご確認ください。

●オンライン電子申請のお客様 → 完全電子申請の場合の分析申請に必要な提出書類一覧

●郵送申請のお客様 → 紙申請の場合の分析申請に必要な提出書類一覧

※はじめてワイズ公共データシステム(株)にご申請いただく場合は、「前期・前々期の財務諸表」と「前期の減価償却実施額の確認書類」が必要です。詳細につきましては、 初回申請追加書類 をご確認ください。 ※分析に必要な資料(決算報告書、勘定科目内訳明細書、別表、元帳等)の提出又は提示をお願いする場合があります。

※代理申請の場合は「委任状の写し」の提出が必要です。現在、押印は不要です。

それぞれ必要書類が異なりますので、以下のページをご確認ください。

●オンライン電子申請のお客様 → 完全電子申請の場合の分析申請に必要な提出書類一覧

●郵送申請のお客様 → 紙申請の場合の分析申請に必要な提出書類一覧

※はじめてワイズ公共データシステム(株)にご申請いただく場合は、「前期・前々期の財務諸表」と「前期の減価償却実施額の確認書類」が必要です。詳細につきましては、 初回申請追加書類 をご確認ください。 ※分析に必要な資料(決算報告書、勘定科目内訳明細書、別表、元帳等)の提出又は提示をお願いする場合があります。

※代理申請の場合は「委任状の写し」の提出が必要です。現在、押印は不要です。

【はじめてのご申請】どのプランを選択したらよいか分かりません

「結果通知書」は、全プラン共通です。結果発送までの日数、結果通知書の受取方法、特典の有無を考慮してご検討ください。

分析料金プランの一覧は、こちらのページでご確認いただけます。

関連Q&A:【はじめてのご申請】フルサービスプランとエコノミープランの違いは何ですか?

分析料金プランの一覧は、こちらのページでご確認いただけます。

関連Q&A:【はじめてのご申請】フルサービスプランとエコノミープランの違いは何ですか?

【はじめてのご申請】フルサービスプランとエコノミープランの違いは何ですか?

エコノミープランは、価格を重視するお客様に最適なプランです。

フルサービスプランは、サービスの質を重視したプランで、お客様の多様なニーズに応じて、結果通知書の発送日数や受取方法を自由にお選びいただけます。お急ぎのお客様に向けプランや充実した特典をご用意しております。

<<主な特典>>

●分析診断書 :過去5期分のデータを比較し、全国・県内・地域毎の順位を明記した「分析診断書」をお届けします。

●WEBセミナー :CPDS 3単位の取得できる『ワイズウェブセミナー』の受講チケットを標準コースでは 1枚、即日コースでは2枚

無償でプレゼントします。※建設会社様が自らご申請される場合の特典です。

●経審トレンド10:建設会社14万社の経審データを最大で10期分閲覧できるサービスを提供します。

※エコノミープランのお客様もご利用可能です。

※特典の詳細については、 代理代行申請者の皆様の特典 、 建設会社の皆様の特典 でご確認ください。

※分析料金プランの一覧は、 こちらのページ でご確認いただけます。

フルサービスプランは、サービスの質を重視したプランで、お客様の多様なニーズに応じて、結果通知書の発送日数や受取方法を自由にお選びいただけます。お急ぎのお客様に向けプランや充実した特典をご用意しております。

<<主な特典>>

●分析診断書 :過去5期分のデータを比較し、全国・県内・地域毎の順位を明記した「分析診断書」をお届けします。

●WEBセミナー :CPDS 3単位の取得できる『ワイズウェブセミナー』の受講チケットを標準コースでは 1枚、即日コースでは2枚

無償でプレゼントします。※建設会社様が自らご申請される場合の特典です。

●経審トレンド10:建設会社14万社の経審データを最大で10期分閲覧できるサービスを提供します。

※エコノミープランのお客様もご利用可能です。

※特典の詳細については、 代理代行申請者の皆様の特典 、 建設会社の皆様の特典 でご確認ください。

※分析料金プランの一覧は、 こちらのページ でご確認いただけます。

【特典】WEBセミナーとはどういったものなのでしょうか?

建設会社様が自らご申請される場合の特典「WEBセミナー」は、インターネットを活用した学習形式(eラーニング)により、一般社団法人全国土木施工管理技士会連合会の継続学習制度(CPDS)の取得をサポートするサービスです。インターネットに接続できれば、いつでもどこでもご利用いただけます。チケット1枚でCPDS 3単位を取得可能です。

WEBセミナーの概要や受講可能なセミナーの詳細については、こちらのページをご確認ください。

WEBセミナーの概要や受講可能なセミナーの詳細については、こちらのページをご確認ください。

【特典】分析診断書とはどのようなものでしょうか?

【特典】経審トレンド10とはどのようなものでしょうか?

分析申請者への特典「経審トレンド10」は、自社・他社の経審データ(最大10期分)検索サービスです。商号名称検索、所在地検索、電話番号検索、許可番号検索が可能です。ご申請いただいているお客様はどなたでもご利用いただけます。

※経審トレンド10のご利用は、こちら。

※経審トレンド10のご利用は、こちら。

資料請求はどの様に行えば良いのでしょうか?

建設業用財務諸表はどのように変わったのでしょうか?

財務諸表は通常、消費税を税抜きにしなければいけないとなっていますが、免税業者の場合も税抜きにする必要がありますか?

「税込み」で財務諸表を作成してください。

免税業者かどうかを判断する基準を教えてください

消費税申告書を提出しているかどうか、若しくはインボイスを取得しているかを確認してください。

提出がある若しくはインボイスを取得してある場合には課税事業者となりますので、税抜処理した財務諸表を作成してください。

提出していない若しくはインボイスを取得していない場合には免税事業者となりますので、税抜処理せずに財務諸表を作成してください。

提出がある若しくはインボイスを取得してある場合には課税事業者となりますので、税抜処理した財務諸表を作成してください。

提出していない若しくはインボイスを取得していない場合には免税事業者となりますので、税抜処理せずに財務諸表を作成してください。

建設業用財務諸表を作成する際に、千円未満の処理について端数処理はどのようにすればよいですか?

行政庁の作成方法に従ってください。指定がない場合は、「四捨五入」「切捨て」「切上げ」どのような処理でも問題ありません。

ただし、ひとつの財務諸表内で、ある科目は切り捨て、ある科目は四捨五入など、科目ごとに端数処理の方法を変えることはできません。端数処理は統一してください。

ただし、ひとつの財務諸表内で、ある科目は切り捨て、ある科目は四捨五入など、科目ごとに端数処理の方法を変えることはできません。端数処理は統一してください。

決算期を変更して決算期が12ヶ月に満たない場合、財務諸表はどのように作成すればよろしいですか?

(例 : 決算期が 4/1~12/31 の場合)

決算期変更した場合、財務諸表(4/1~12/31)に加えて12ヶ月に換算した換算報告書を作成してください。

※換算報告書の様式はこちらよりダウンロードしていただけます。

※弊社のシステムを使ってオンライン電子申請される場合は、換算報告書の代わりに2期分のデータをお送りください。

決算期変更した場合、財務諸表(4/1~12/31)に加えて12ヶ月に換算した換算報告書を作成してください。

※換算報告書の様式はこちらよりダウンロードしていただけます。

※弊社のシステムを使ってオンライン電子申請される場合は、換算報告書の代わりに2期分のデータをお送りください。

換算財務諸表について、換算後の財務諸表が必要なのですか?

換算後の財務諸表は不要です。換算報告書と換算前の財務諸表が必要となります。

流動資産の「現金預金」に「保険積立金」は含められますか?

含められません。

1年以内に取崩予定の場合は「保険積立金」として計上をしてください。

積み立てが続く場合は「(3)投資その他の資産」の「保険積立金」に計上してください。

1年以内に取崩予定の場合は「保険積立金」として計上をしてください。

積み立てが続く場合は「(3)投資その他の資産」の「保険積立金」に計上してください。

流動資産の「現金預金」に「当座預金」がマイナス計上されておりますが、このままでよいですか?

「当座預金」のマイナス部分を流動負債の「短期借入金」に振り替えてください。

流動資産に「売掛金」が計上されている場合の処理はどうすればよいですか?

工事に対する売掛金であれば「完成工事未収入金」へ、兼業に対する売掛金であればそのまま「売掛金」として計上してください。

前期以前より同じ相手先、同じ金額で動きがなく滞っている、又は不良化している場合には「(3)投資その他の資産」の「長期滞留債権」や「破産更生債権等」に振り替えてください。

前期以前より同じ相手先、同じ金額で動きがなく滞っている、又は不良化している場合には「(3)投資その他の資産」の「長期滞留債権」や「破産更生債権等」に振り替えてください。

不渡手形は受取手形から控除して個別表示しなければならないのでしょうか?

不渡手形とは、取引先が不渡手形を出して銀行取引停止処分となった場合の金銭債権をいい、以下の2通りの処理方法があります

(1)決算期後1年以内に弁済が受けられるもの

総資産の5/100を越える場合は流動資産の「不渡手形」に、総資産の5/100以下の場合は、流動資産の「その他」に計上してください。

(2)1年以内に弁済が受けられないもの

投資その他の資産の「破産更生債権等」に計上してください。

(1)決算期後1年以内に弁済が受けられるもの

総資産の5/100を越える場合は流動資産の「不渡手形」に、総資産の5/100以下の場合は、流動資産の「その他」に計上してください。

(2)1年以内に弁済が受けられないもの

投資その他の資産の「破産更生債権等」に計上してください。

流動資産に「仕掛品」が計上されている場合の処理はどうすればよいですか?

工事に対する仕掛品であれば「未成工事支出金」へ、兼業に対する仕掛品であればそのまま「仕掛品」、若しくは「兼業事業支出金」として計上してください。

流動資産に「棚卸資産」が計上されています。このまま計上してよいですか?

このまま計上できません。内容に応じて、適切な科目に振り分けてください。

工事に対するものであれば「未成工事支出金」や「材料貯蔵品」、兼業事業に対するものであれば「仕掛品」「兼業事業支出金」「原材料」「商品」などです。

工事に対するものであれば「未成工事支出金」や「材料貯蔵品」、兼業事業に対するものであれば「仕掛品」「兼業事業支出金」「原材料」「商品」などです。

流動資産に「短期貸付金」が計上されています。そのまま計上してよいですか?

決算日の翌日から1年以内に回収予定の場合はそのまま「短期貸付金」へ、1年を超えて貸付をする場合には「(3)投資その他の資産」の「長期貸付金」に計上してください。

流動資産に「前渡金(前払金)」が計上されています。そのまま計上してよいですか?

工事に対する「前渡金(前払金)」でしたら「未成工事支出金」へ、固定資産取得のための「前渡金(前払金)」でしたら「(1)有形固定資産」の「建設仮勘定」に振り替えてください。

元の決算書で有形固定資産の各有形固定資産の減価償却累計額がわからないのですが、どうすればよいですか?

固定資産の明細(固定資産台帳など)と別表16から確認できます。固定資産の明細(固定資産台帳など)では減価償却累計額が記載されていますので、転記してください。

別表16では各有形固定資産の取得価額と帳簿価額を確認して減価償却累計額を計算します。

別表16では各有形固定資産の取得価額と帳簿価額を確認して減価償却累計額を計算します。

無形固定資産について教えてください

無形固定資産とは有形固定資産とは違ってその実体は存在しませんが、企業活動の収益獲得の要因となりうる法律上の諸権利をいいます。

具体的には営業権、特許権、借地権、実用新案権、電話加入権、施設利用権、ソフトウェア、商標権、鉱業権などが主に挙げられます。

具体的には営業権、特許権、借地権、実用新案権、電話加入権、施設利用権、ソフトウェア、商標権、鉱業権などが主に挙げられます。

建設業用財務諸表の繰延資産に計上できる科目を教えてください

「創立費」、「開業費」、「株式交付費」、「社債発行費」、「開発費」の5科目のみになります。

これ以外の科目は計上できません。無形固定資産、投資その他の資産いずれかに振り替えてください。

これ以外の科目は計上できません。無形固定資産、投資その他の資産いずれかに振り替えてください。

流動負債に「買掛金」が計上されている場合の処理はどうすればよいですか?

工事に対する買掛金であれば「工事未払金」へ、兼業に対する買掛金であればそのまま「買掛金」として計上してください。

流動負債に「割引手形」若しくは「裏書手形」が計上されている場合の処理はどうすればよいですか?

流動資産の「受取手形」と相殺していただき、注記表7(2)に記載をしてください。

流動負債に「預り金」がマイナス計上されています。このまま計上してよいですか?

このまま計上できません。内容をご確認いただき、流動資産に振り替えてください。

「・・・勘定」が計上されています。このまま計上してよいですか?

このまま計上できません。内容をご確認いただき、具体的な科目名で計上してください

流動資産に「仮払消費税」が、流動負債に「仮受消費税」が計上されている場合、どのように処理したらよいですか?

基本的には相殺して仮払消費税が残れば「未収還付消費税」として流動資産に計上します。仮受消費税が残れば「未払消費税」として流動負債に計上します。

例外として、流動資産に計上されている仮払消費税が「未成工事支出金にかかる消費税」でしたら、相殺処理せずにそのまま計上してください。

例外として、流動資産に計上されている仮払消費税が「未成工事支出金にかかる消費税」でしたら、相殺処理せずにそのまま計上してください。

流動負債に「前受金」が計上されている場合の処理はどうすればよいですか?

工事に対する前受金であれば「未成工事受入金」へ、兼業に対する前受金であればそのまま「前受金」として計上してください。

流動負債に計上されている「前受金」を「前受収益」に計上してもよいですか?

計上できません。

「前受金」とは、企業の主たる営業目的の取引で、売上高や完工高を計上する以前に代金を前受した場合に計上する科目で営業取引に関連するものに限られます。

「前受収益」とは一定の契約に伴い、継続して役務の提供を行う場合、いまだ提供していない役務に対し支払を受けた場合に計上する科目で営業取引以外の取引に関連するものに限られます。

「前受金」とは、企業の主たる営業目的の取引で、売上高や完工高を計上する以前に代金を前受した場合に計上する科目で営業取引に関連するものに限られます。

「前受収益」とは一定の契約に伴い、継続して役務の提供を行う場合、いまだ提供していない役務に対し支払を受けた場合に計上する科目で営業取引以外の取引に関連するものに限られます。

税務申告用財務諸表の負債の部に貸倒引当金とあり、その状態で財務諸表を作成してしまいました。 このままで問題ありませんか?

建設業用財務諸表の様式では、貸倒引当金は資産の部においてマイナス計上になっていますので、修正が必要になります。

コマーシャルペーパーとは何ですか?

事業会社が、短期資金調達のために発行する短期・無担保の約束手形のことで、証券取引法上の有価証券に該当します。

コマーシャルペーパーは、優良な事業会社が割引形式で発行しております。

コマーシャルペーパーは、優良な事業会社が割引形式で発行しております。

保証債務額とはどういうものですか?

借金をした人の保証人になった場合の保証額(借金の金額)をいいます。

保証債務を負うと、借金をした人が払えなくなった時には、自分が代わって払わなければなりません。

保証債務を負うと、借金をした人が払えなくなった時には、自分が代わって払わなければなりません。

保証債務とは何ですか?また不渡手形は保証債務に入りますか?

保証債務とは、債務者が債務を履行しない場合、その債務者に代わって債務の履行をする者(保証人)の負う債務の事をいいます。

また不渡手形は保証債務には入りません。

また不渡手形は保証債務には入りません。

未落小切手とは何ですか?またこの科目が計上されていた場合の処理方法について教えてください。

未落小切手とは、小切手で払ってあるが、決算時にまだ引き落としにならなかったものをいいます。

2通りの処理があり、それぞれ以下のように処理します。

(1)小切手を支払先に渡してある場合

当座預金と相殺します。

このとき当座預金がマイナスになるようであればマイナス分を「短期借入金」に振り替えてください。

(2)小切手をまだ支払先に渡してない場合

以下の通り振り替えてください。

・工事関係 → 「工事未払金」

・兼業事業関係 → 「買掛金」

・それ以外のもの → 「未払金」

2通りの処理があり、それぞれ以下のように処理します。

(1)小切手を支払先に渡してある場合

当座預金と相殺します。

このとき当座預金がマイナスになるようであればマイナス分を「短期借入金」に振り替えてください。

(2)小切手をまだ支払先に渡してない場合

以下の通り振り替えてください。

・工事関係 → 「工事未払金」

・兼業事業関係 → 「買掛金」

・それ以外のもの → 「未払金」

販売費及び一般管理費に「貸倒引当金繰入」がマイナス計上されておりますが、このまま計上してよいですか?

計上してよいです。

「支払手数料」、「リース料」は営業外費用に含めることは出来ますか?

通常は営業用の科目ですので「販売費および一般管理費」に計上になりますが、営業以外の費用である場合には営業外費用に計上できます。

営業外収益に「仕入返品」、「仕入値引、「仕入割戻」が計上されておりますが、このまま計上してよいですか?

売上原価から直接控除してください。

営業外収益に「保険の配当」が計上されておりますが、「受取利息及び配当金」に含めてもよいですか?

保険の配当は株式の配当金とは異なり、「保険料の払い戻し」という意味合いが強いものなので、含められません。

営業外収益に「利子補給金」が計上されておりますが、「受取利息及び配当金」に含めてもよいですか?

含められません。

営業外収益に「利子補給金」が計上されておりますが、営業外費用の「支払利息」と相殺できますか?

利子補給金に該当する借入金の利息が計上されていれば、相殺できます。

相殺後、利子補給金が残る場合は、営業外収益「雑収入」若しくは「その他」に計上してください。

相殺後、利子補給金が残る場合は、営業外収益「雑収入」若しくは「その他」に計上してください。

保険の満期又は保険金の差額収入分が雑収入に計上されていますが良いのでしょうか?

臨時、かつ巨額なものでしたら「特別利益」に振り替えてください。

営業外費用に「手形売却損」が計上されておりますが、どのように計上すればよいですか?

このまま「手形売却損」と科目計上してください。

営業外費用に「支払利息割引料」が計上されておりますが、このまま計上してよいですか?

「支払利息」か、「手形売却損」かの確認が必要です。

合算されている場合がありますので、分けて計上していただく必要があります。

合算されている場合がありますので、分けて計上していただく必要があります。

営業外費用に「売上返品」、「売上値引」、「売上割戻」 が計上されておりますが、このまま計上してよいですか?

売上高から直接控除してください。

支払保証料と前受金保証料の違いについて教えてください。

・支払保証料 は、通常、借入をする際に連帯保証人を立てる代わりに、金融機関が指定する保証会社と保証委託契約を結んだ際に保証会社へ支払うものをいいます。

・前受金保証料 は、公共工事等の受注にあたり、前受金を受領するために、保証会社等に対して支払うものをいいます。

・前受金保証料 は、公共工事等の受注にあたり、前受金を受領するために、保証会社等に対して支払うものをいいます。

「法人税、住民税及び事業税」の一段下に「過年度法人税等」が計上されておりますが、「法人税等調整額」に計上してよいですか?

「法人税、住民税及び事業税」に含めてください。

「法人税、住民税及び事業税」の一段下に「還付法人税等」が計上されておりますが、「法人税等調整額」に計上してよいですか?

「法人税、住民税及び事業税」に含めてください。

個人事業者で兼業事業の売上がありますが、工事売上と区別して表示しなければいけませんか?

「兼業事業における売上高が総売上高の10分の1を超えるときは、兼業事業の売上高及び売上原価を建設業と区別して表示すること」(個人損益計算書記載要領5)

上記記載要領に該当する場合には区別して表示してください。

上記記載要領に該当する場合には区別して表示してください。

個人損益計算書で、「貸倒金」という科目はどこへ入力すればよいでしょうか?

通常は「販売費および一般管理費」に入れてください。

ただし、金額が異常な場合は「営業外費用」に含めてください。

ただし、金額が異常な場合は「営業外費用」に含めてください。

個人事業者で一般管理費の内訳に「利子割引料」勘定が計上されている場合、どうしたらよいでしょうか?

「利子割引料」の内訳は借入金に対する支払利息などが計上されているので、営業外費用の「支払利息」に振り替えてください。

【合併時経審】合併後の経審の審査基準日について

吸収合併では、合併期日が審査基準日となります。

【譲渡時経審】新設譲渡でない場合の審査基準日について

譲渡(新設譲渡でない場合)では、「譲渡の期日以降であって、かつ、譲渡を受けたことにより新たな経営実態が備わっていると認められる期日」が審査基準日になります。

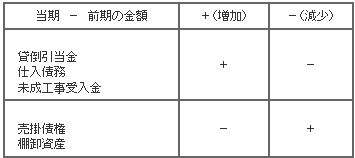

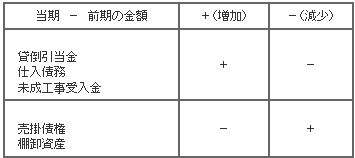

X7の営業キャッシュフローの計算式のうち売掛債権、仕入債務、棚卸資産、受入金の内訳を教えてほしい。増減と「±」の関係は?更にX8の利益剰余金とは?

-------------------------------------------------------------------------------------------------

X7 : 営業キャッシュフロー(絶対額) = 営業キャッシュフロー/1億(2期平均)

-------------------------------------------------------------------------------------------------

※ 営業キャッシュフロー = 経常利益 + 減価償却実施額 - 法人税住民税及び事業税 ± 引当金増減額

± 売掛債券増減額 ± 仕入債務増減額± 棚卸資産増減額 ± 受入金増減額

※引当金=貸倒引当金 (注1)

※売掛債権=受取手形+完成工事未収入金 (注2)

※仕入債務=支払手形+工事未払金 (注1)

※棚卸資産=未成工事支出金+材料貯蔵品 (注2)

※受入金=未成工事受入金 (注1)

※増減額:(基準決算の額)-(基準決算の直前の審査基準日の額)

(注1) 増の場合は加算、減の場合は減算

(注2) 増の場合は減算、減の場合は加算

-------------------------------------------------------------------------------------

X8 : 利益剰余金(絶対額) = 利益剰余金/1億

-------------------------------------------------------------------------------------

※法人の場合 利益剰余金=利益剰余金合計

※個人の場合 利益剰余金=純資産合計

X7 : 営業キャッシュフロー(絶対額) = 営業キャッシュフロー/1億(2期平均)

-------------------------------------------------------------------------------------------------

※ 営業キャッシュフロー = 経常利益 + 減価償却実施額 - 法人税住民税及び事業税 ± 引当金増減額

± 売掛債券増減額 ± 仕入債務増減額± 棚卸資産増減額 ± 受入金増減額

※引当金=貸倒引当金 (注1)

※売掛債権=受取手形+完成工事未収入金 (注2)

※仕入債務=支払手形+工事未払金 (注1)

※棚卸資産=未成工事支出金+材料貯蔵品 (注2)

※受入金=未成工事受入金 (注1)

※増減額:(基準決算の額)-(基準決算の直前の審査基準日の額)

(注1) 増の場合は加算、減の場合は減算

(注2) 増の場合は減算、減の場合は加算

-------------------------------------------------------------------------------------

X8 : 利益剰余金(絶対額) = 利益剰余金/1億

-------------------------------------------------------------------------------------

※法人の場合 利益剰余金=利益剰余金合計

※個人の場合 利益剰余金=純資産合計

結果通知書に表示される流動負債、固定負債の金額と、評点計算に使う負債合計の関係はどうなっているのか?

評点算出では負債合計額を使用することになっていますが、結果通知書には流動負債合計と固定負債合計の記載欄があります。

結果通知書にある流動負債合計と固定負債合計はあくまで参考数値(流動負債合計 +固定負債合計は評点算出には使わない)で、評点算出に使うのはあくまで負債合計です。

結果通知書にある流動負債合計と固定負債合計はあくまで参考数値(流動負債合計 +固定負債合計は評点算出には使わない)で、評点算出に使うのはあくまで負債合計です。

キャッシュフローのイン・アウトについて教えてほしい。

営業キャッシュフローについてですが、営業キャッシュフローとは、営業活動によって得られた現金の収支のことで、経営状況分析においては、

(間接法)

営業キャッシュフロー = 経常利益 + 減価償却実施額 - 法人税住民税及び事業税 ± 貸倒引当金増減額

± 売掛債権増減額 ± 仕入債務増減額 ± 棚卸資産増減額 ± 未成工事受入金増減額

で算出します。 (※増減額は 当期 - 前期)

加減の考え方は、下記のようになります。

・売掛債権で考えると、売掛があるということは、その分売上高(利益)は増えていますが現金化されていない、つまり手元にその分の現金はないということになります。 よって、売掛債権は営業キャッシュフローに引きます。

・仕入債務で考えると、買掛があるということは、その分損失が増えていますが現金化されていない、つまり手元にその分現金はあるということになります。 よって、仕入債務は営業キャッシュフローに足します。

それぞれの科目については下記のようになります。

(補足)

間接法とは、損益計算書の税引前当期純利益を始点とし、そこにいくつか調整項目(売掛債権等)を加減して営業活動によるキャッシュフローを表示する方法です。

経営状況分析においては、本来、税引前当期純利益を始点とするところを、簡便な方法により経常利益より計算しております。

(間接法)

営業キャッシュフロー = 経常利益 + 減価償却実施額 - 法人税住民税及び事業税 ± 貸倒引当金増減額

± 売掛債権増減額 ± 仕入債務増減額 ± 棚卸資産増減額 ± 未成工事受入金増減額

で算出します。 (※増減額は 当期 - 前期)

加減の考え方は、下記のようになります。

・売掛債権で考えると、売掛があるということは、その分売上高(利益)は増えていますが現金化されていない、つまり手元にその分の現金はないということになります。 よって、売掛債権は営業キャッシュフローに引きます。

・仕入債務で考えると、買掛があるということは、その分損失が増えていますが現金化されていない、つまり手元にその分現金はあるということになります。 よって、仕入債務は営業キャッシュフローに足します。

それぞれの科目については下記のようになります。

(補足)

間接法とは、損益計算書の税引前当期純利益を始点とし、そこにいくつか調整項目(売掛債権等)を加減して営業活動によるキャッシュフローを表示する方法です。

経営状況分析においては、本来、税引前当期純利益を始点とするところを、簡便な方法により経常利益より計算しております。

営業キャッシュフローから減算される法人税、住民税及び事業税について、前期は関係ないのでしょうか?

法人税、住民税及び事業税は当期分のみ減算します。

技術者の雇用期間が6ヶ月を超えるとなっていますが、技術者として6ヶ月経過している必要がありますか?

雇用期間が6ヶ月を超える(6ヶ月と1日以上)必要があり、技術者になってからの期間の定めはありません。

建設業経理士についても6ヶ月を超える雇用が必要ですか?

建設業経理士については、雇用期間の条件はありません。

6ヶ月を超える雇用期間が必要なものはZ1評点の技術者になります。

6ヶ月を超える雇用期間が必要なものはZ1評点の技術者になります。

建設機械の保有には、保有期間の条件がありますか?

自己保有の建設機械は、審査基準日時点で保有していると加点対象となります。

リースに関しては、審査基準日から1年7ヶ月以上の契約期間が必要となります。

なお、令和5年1月の改正により、加点対象の建設機械が拡充されました。詳細は、こちらのページをご確認ください。

リースに関しては、審査基準日から1年7ヶ月以上の契約期間が必要となります。

なお、令和5年1月の改正により、加点対象の建設機械が拡充されました。詳細は、こちらのページをご確認ください。

ISO認証は事業所で取得していればよいですか?

ISO認証は、会社単位で認証範囲に建設業が含まれている必要があります。

会社の中の1事業所だけ取得していても、加点されません。

また、本社だけ取得し、事業所(営業所、支店等)はない場合も、加点対象となりません。

ただし、事業所単位の取得であっても全事業所で取得している場合は、会社全体で取得していると見なされ加点となります。

会社の中の1事業所だけ取得していても、加点されません。

また、本社だけ取得し、事業所(営業所、支店等)はない場合も、加点対象となりません。

ただし、事業所単位の取得であっても全事業所で取得している場合は、会社全体で取得していると見なされ加点となります。

再生(更生)期間中の減点処置について、いつからいつまでが減点期間になりますか?

改正後(平成23年4月1日以降)、新たに再生(更生)手続きを行う企業で、再生(更生)手続開始決定日より、再生(更生)手続終結決定日までが減点評価(-60点)となります。

元請完工高には民間の元請分は含まれるのか?含まれるとしたらその確認方法は?

含まれます。

確認書類は基本的に工事経歴書、契約書になりますが、具体的には行政庁の決めるところとなります。

契約書は必ず作成するものですし、虚偽申請に対する監督官庁の姿勢が非常に厳しくなっていますのでお気を付けください。

確認書類は基本的に工事経歴書、契約書になりますが、具体的には行政庁の決めるところとなります。

契約書は必ず作成するものですし、虚偽申請に対する監督官庁の姿勢が非常に厳しくなっていますのでお気を付けください。

1級技術者で6点加点される要件とは何ですか?

技術者評価が6点となるには次の3つを満たす必要があります。

①1級技術者であること

②監理技術者資格者証の保有(有効期限あり)

③監理技術者講習を直前5年以内に受講

上記の条件を満たしていれば加点されます。

監理技術者講習については数年前に民営化され、現在は監理技術者資格者証の発行申請と監理技術者講習は別々に行う必要があります。

監理技術者の資格要件については、建設業振興基金様のホームページに詳しいことが載っています。

指定建設業とそれ以外に分かれていますが、29業種すべてについて資格要件がありますのでご注意ください。

①1級技術者であること

②監理技術者資格者証の保有(有効期限あり)

③監理技術者講習を直前5年以内に受講

上記の条件を満たしていれば加点されます。

監理技術者講習については数年前に民営化され、現在は監理技術者資格者証の発行申請と監理技術者講習は別々に行う必要があります。

監理技術者の資格要件については、建設業振興基金様のホームページに詳しいことが載っています。

指定建設業とそれ以外に分かれていますが、29業種すべてについて資格要件がありますのでご注意ください。

基幹技能者が加点されるとのことだが?

平成20年4月改正の新しい経営事項審査より加点されます。

詳しくは下記のホームページ等(或いは「基幹技能者」でネット検索)をご参照ください。

○平成20年4月施行 経営事項審査・経営状況分析の変更点について(PDF)

○http://www.mlit.go.jp/kisha/kisha08/01/010131_.html

(国土交通省ホームページ内 建設業法施行規則等の改正の概要より)

○登録基幹技能者講習実施機関一覧

(ワイズ公共データシステムホームページ内 新経審関連項目より)

詳しくは下記のホームページ等(或いは「基幹技能者」でネット検索)をご参照ください。

○平成20年4月施行 経営事項審査・経営状況分析の変更点について(PDF)

○http://www.mlit.go.jp/kisha/kisha08/01/010131_.html

(国土交通省ホームページ内 建設業法施行規則等の改正の概要より)

○登録基幹技能者講習実施機関一覧

(ワイズ公共データシステムホームページ内 新経審関連項目より)

平成30年4月改正の新経審で工事種類別完成工事高の2期平均・3期平均がなくなるような話を聞いたが?

工事種類別完成工事高の2期平均・3期平均の選択はなくなりません。

「経営事項審査の事務取扱いについて(国総建第2 6 9 号)」によりますと、「許可を受けた建設業に係る建設工事の種類別年間平均完成工事高について」という項目に以下の記載があり、2期平均・3期平均は従来どおり存在することが確認できました。あわせて、Z点の技術職員数の計算については2期平均が撤廃されたので、技術職員数の計算ではないでしょうか。

(参考)「経営事項審査の事務取扱いについて(国総建第2 6 9 号)」より

イ 種類別年間平均完成工事高は、許可を受けた建設業のうち経営事項審査の対象とする旨申出のあった建設業(以下「審査対象建設業」という。)に係る建設工事について、経営事項審査の申請をする日の属する事業年度の開始の日(以下「当期事業年度開始日」という。)の直前2年又は直前3年の年間平均完成工事高とする。ただし、審査対象建設業ごとに直前2年又は直前3年の年間平均完成工事高を選択できることとはせず、すべての審査対象建設業において同一の方法によることとする。また、1つの請負契約に係る建設工事の完成工事高を2以上の種類に分割又は重複計上することはできないものとする。

「経営事項審査の事務取扱いについて(国総建第2 6 9 号)」によりますと、「許可を受けた建設業に係る建設工事の種類別年間平均完成工事高について」という項目に以下の記載があり、2期平均・3期平均は従来どおり存在することが確認できました。あわせて、Z点の技術職員数の計算については2期平均が撤廃されたので、技術職員数の計算ではないでしょうか。

(参考)「経営事項審査の事務取扱いについて(国総建第2 6 9 号)」より

イ 種類別年間平均完成工事高は、許可を受けた建設業のうち経営事項審査の対象とする旨申出のあった建設業(以下「審査対象建設業」という。)に係る建設工事について、経営事項審査の申請をする日の属する事業年度の開始の日(以下「当期事業年度開始日」という。)の直前2年又は直前3年の年間平均完成工事高とする。ただし、審査対象建設業ごとに直前2年又は直前3年の年間平均完成工事高を選択できることとはせず、すべての審査対象建設業において同一の方法によることとする。また、1つの請負契約に係る建設工事の完成工事高を2以上の種類に分割又は重複計上することはできないものとする。

【法人成り】とは何ですか?

建設業を個人営業していたものを法人化して営業することをいいます。

【法人成り】した時点で経営状況分析をする場合、審査基準日と申請書の表記はどうなりますか?

例えば、平成22年04月11日に法人成りしたとしますと、審査基準日と事業年度、当期減価償却実施額は以下のように記載します。

【経営状況分析申請書の表記】

・審査基準日 平成22年04月11日

・審査対象事業年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の前審査対象事業年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

・審査対象事業年度の前々審査対象事業年度 自 平成20年01月01日 ~ 至 平成20年12月31日 処理の区分 ①00 ②(空欄)

・当期減価償却実施額 (平成22年1月1日~平成22年4月10日)+ (平成21年1月1日~平成21年12月31日)×(8/12ヶ月)

※審査基準日と審査対象事業年度の決算期日が異なることに注意してください

※電子申請支援システム 建設業統合版・かんたん書類マネージャをお使いの場合は、換算前の金額を入力してください。

【経営状況分析申請書の表記】

・審査基準日 平成22年04月11日

・審査対象事業年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の前審査対象事業年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

・審査対象事業年度の前々審査対象事業年度 自 平成20年01月01日 ~ 至 平成20年12月31日 処理の区分 ①00 ②(空欄)

・当期減価償却実施額 (平成22年1月1日~平成22年4月10日)+ (平成21年1月1日~平成21年12月31日)×(8/12ヶ月)

※審査基準日と審査対象事業年度の決算期日が異なることに注意してください

※電子申請支援システム 建設業統合版・かんたん書類マネージャをお使いの場合は、換算前の金額を入力してください。

【法人成り】時の貸借対照表、損益計算書と換算報告書の作り方を教えてください

平成22年4月11日に法人成りした場合の例です。

各書類は、以下の期間・計算方法にて作成します。

【 審査対象事業年度 】

・貸借対照表(個人) 平成22年4月10日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成22年1月1日 ~ 至 平成22年4月10日

・換算報告書 (平成22年1月1日~平成22年4月10日)+ (平成21年1月1日~平成21年12月31日)×(8/12ヶ月)

※換算報告書の様式はこちらよりダウンロードしていただけます。

【 前審査対象事業年度 】

・貸借対照表(個人) 平成21年12月31日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成21年1月1日 ~ 至 平成21年12月31日

【 前々審査対象事業年度 】

・貸借対照表(個人) 平成20年12月31日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成20年1月1日 ~ 至 平成20年12月31日

※電子申請支援システム 建設業統合版・かんたん書類マネージャでのシミュレーション方法については、弊社までお問合せください。

各書類は、以下の期間・計算方法にて作成します。

【 審査対象事業年度 】

・貸借対照表(個人) 平成22年4月10日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成22年1月1日 ~ 至 平成22年4月10日

・換算報告書 (平成22年1月1日~平成22年4月10日)+ (平成21年1月1日~平成21年12月31日)×(8/12ヶ月)

※換算報告書の様式はこちらよりダウンロードしていただけます。

【 前審査対象事業年度 】

・貸借対照表(個人) 平成21年12月31日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成21年1月1日 ~ 至 平成21年12月31日

【 前々審査対象事業年度 】

・貸借対照表(個人) 平成20年12月31日

・損益計算書(個人)

・完成工事原価報告書

・兼業事業売上原価報告書 自 平成20年1月1日 ~ 至 平成20年12月31日

※電子申請支援システム 建設業統合版・かんたん書類マネージャでのシミュレーション方法については、弊社までお問合せください。

【法人成り】後、最初の決算を迎えて経営状況分析を受ける場合の事業年度、財務諸表はどのようになりますか?

平成22年4月11日に法人成りしたとして、2通りの処理方法を以下に示します。

〈ケース1〉 決算期を平成23年03月31日に迎えた場合

【経営状況分析申請書の表記】

・審査基準日 平成23年03月31日

・審査対象事業年度 自 平成22年04月01日 ~ 至 平成23年03月31日 処理の区分 ①00 ②(空欄)

・審査対象事業年度の 前審査事業対象年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前々審査事業対象年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

※上記ケースで当期決算書は厳密には平成22年4月11日 ~ 平成23年3月31日ですが、12ヶ月分あるので平成22年04月01日 ~ 至 平成23年3月31日とみなして分析できますので換算は必要ありません。

〈ケース2〉 決算期を平成22年09月30日に迎えた場合

【経営状況分析申請書の表記】

・審査基準日 平成22年09月30日

・審査対象事業年度 自 平成21年10月01日 ~ 至 平成22年09月30日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前審査事業対象年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前々審査事業対象年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

※法人に成ってから12ヵ月ありませんので、換算をする必要があります。

計算式は、

(平成21年01月01日~平成21年12月31日)×(3/12ヶ月)

+平成22年1月1日~平成22年4月10日+平成22年4月11日~平成22年9月30日

になります。

〈ケース1〉 決算期を平成23年03月31日に迎えた場合

【経営状況分析申請書の表記】

・審査基準日 平成23年03月31日

・審査対象事業年度 自 平成22年04月01日 ~ 至 平成23年03月31日 処理の区分 ①00 ②(空欄)

・審査対象事業年度の 前審査事業対象年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前々審査事業対象年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

※上記ケースで当期決算書は厳密には平成22年4月11日 ~ 平成23年3月31日ですが、12ヶ月分あるので平成22年04月01日 ~ 至 平成23年3月31日とみなして分析できますので換算は必要ありません。

〈ケース2〉 決算期を平成22年09月30日に迎えた場合

【経営状況分析申請書の表記】

・審査基準日 平成22年09月30日

・審査対象事業年度 自 平成21年10月01日 ~ 至 平成22年09月30日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前審査事業対象年度 自 平成21年04月11日 ~ 至 平成22年04月10日 処理の区分 ①02 ②(空欄)

・審査対象事業年度の 前々審査事業対象年度 自 平成21年01月01日 ~ 至 平成21年12月31日 処理の区分 ①00 ②(空欄)

※法人に成ってから12ヵ月ありませんので、換算をする必要があります。

計算式は、

(平成21年01月01日~平成21年12月31日)×(3/12ヶ月)

+平成22年1月1日~平成22年4月10日+平成22年4月11日~平成22年9月30日

になります。

【法人成り】時の経営状況分析申請に、特別必要な書類はありますか?

法人の資本金がわかる書類が必要です。 (開始貸借対照表、又は、登記簿謄本の写し など)

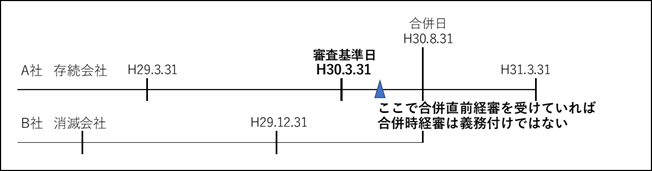

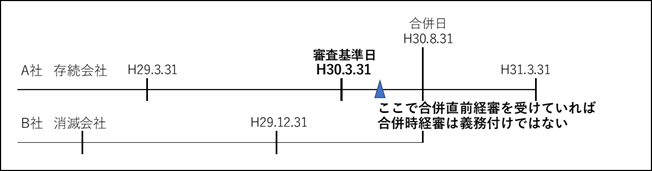

【合併時経審】必ず受けなければなりませんか?

合併時経審を受けることは義務付けられていません。

存続会社が合併直前経審を受けている場合に、合併時経審を存続会社に義務付けるものではありません。

また、合併時経審を受けようとする会社の申請については、許可行政庁へ事前に十分な打合せを行ってください。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます。

存続会社が合併直前経審を受けている場合に、合併時経審を存続会社に義務付けるものではありません。

また、合併時経審を受けようとする会社の申請については、許可行政庁へ事前に十分な打合せを行ってください。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます。

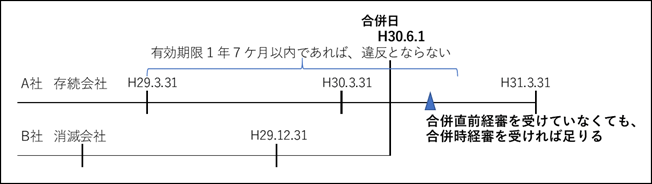

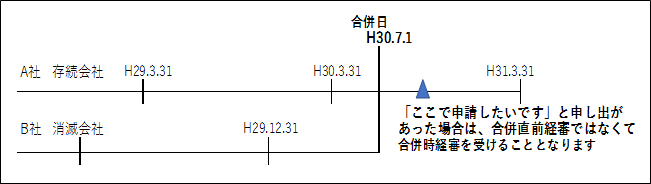

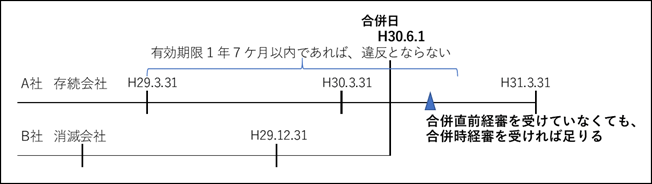

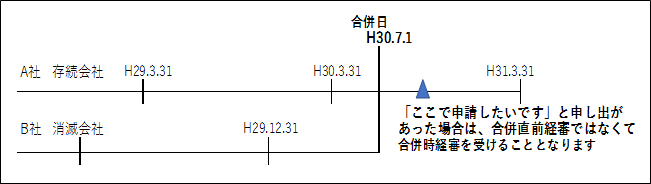

【合併時経審】合併後、経審を受けることができる時期を教えてください

合併後の合併時経審を受ける時期についての留意点として、

存続会社となる会社は、法第27条の23第1項(経営事項審査有効期間、1年7ケ月)違反とならない限り、合併直前経審を受けずに合併時経審のみを受ければ足りるものであること、とされています。

また、存続会社が合併後に審査を受けようとする場合には、合併直前経審ではなく、合併時経審を受けることとなります。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます。

また、存続会社が合併後に審査を受けようとする場合には、合併直前経審ではなく、合併時経審を受けることとなります。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます。

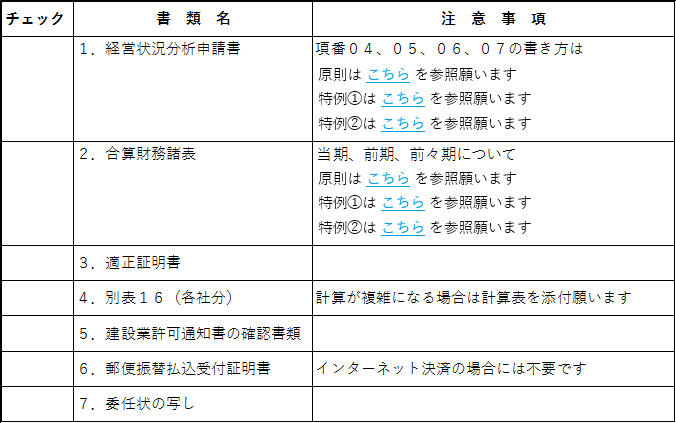

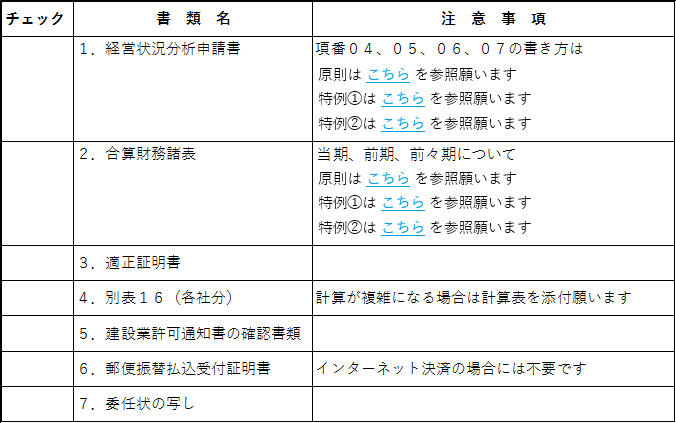

【合併時経審】必要な書類を教えてください

下記の書類が必要となります。

ぜひ、チェックリストとしてご利用ください。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます

ぜひ、チェックリストとしてご利用ください。

※新設譲渡でない「譲渡時経審」の場合は、消滅会社を譲渡会社、存続会社を譲受会社、合併日を譲渡日と読み替えます

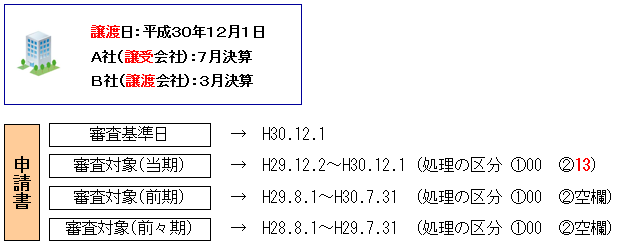

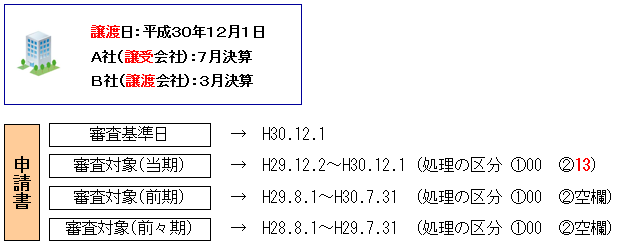

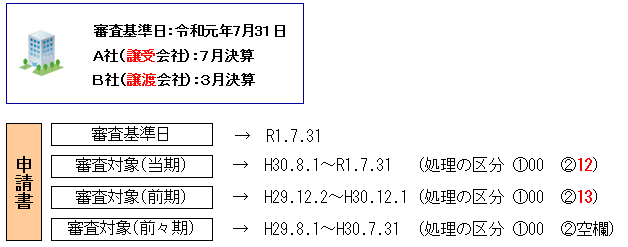

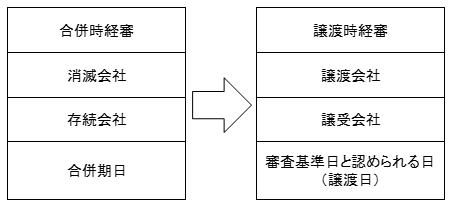

【譲渡時経審】新設譲渡でない場合の取扱いはどうなりますか?

新設譲渡でない場合は、合併時経審(吸収合併の場合)の取扱いに準拠して算定します。

消滅会社を譲渡会社、存続会社を譲受会社、合併期日を審査基準日と認められる期日と読み替えることとなります。(一般的には譲渡契約書に記載された譲渡日)

経営状況分析の対象年度の設定には、吸収合併と同様に「原則」「特例①」「特例②」があります。

また、合算財務諸表の作成にも吸収合併と同様に3ヶ月ルールがあります。

譲渡時経審の場合、審査対象事業年度(当期)の処理の区分②が13となります。

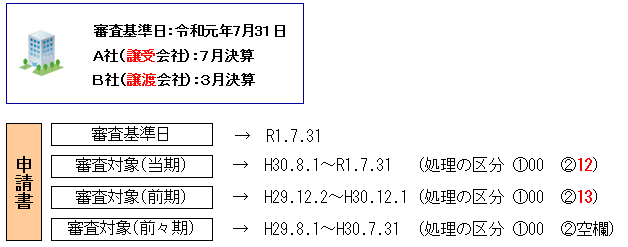

譲渡時経審の後、「最初の事業年度終了の日=いわゆる譲渡後第一期」経審を受ける場合は、審査対象事業年度(当期)の処理の区分②が12となります。

<例>

譲渡時経審

譲渡後第一期経審

消滅会社を譲渡会社、存続会社を譲受会社、合併期日を審査基準日と認められる期日と読み替えることとなります。(一般的には譲渡契約書に記載された譲渡日)

経営状況分析の対象年度の設定には、吸収合併と同様に「原則」「特例①」「特例②」があります。

また、合算財務諸表の作成にも吸収合併と同様に3ヶ月ルールがあります。

譲渡時経審の場合、審査対象事業年度(当期)の処理の区分②が13となります。

譲渡時経審の後、「最初の事業年度終了の日=いわゆる譲渡後第一期」経審を受ける場合は、審査対象事業年度(当期)の処理の区分②が12となります。

<例>

譲渡時経審

譲渡後第一期経審

【譲渡時経審】必要書類や申請書の書き方等の具体的な内容について教えてください

新設譲渡でない場合は、合併時経審(吸収合併の場合)の取扱いに準拠して算定します。

合併時経審の内容を下記のように読み替えてご確認いただけますようお願いいたします。

○ 全体イメージ図:A社(存続会社)とB社(消滅会社)の決算日が離れているパターン

→ 吸収合併での全体イメージを参照

-------------------------------------------------------------------------------------

○ 全体イメージ図:A社(存続会社)とB社(消滅会社)の決算日が近いパターン

→ 吸収合併での全体イメージを参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」は必ず受けなければなりませんか?

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 譲渡後の「譲渡時経審」を受けることができる時期を教えてください。

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で必要な書類を教えて下さい。

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?

→ 【原則】吸収合併を参照 5.2-0-1全体イメージ図(2)(3)(4)

→ 【特例①】吸収合併を参照 5.2-0-1全体イメージ図(3)(4)(5)

→ 【特例②】吸収合併を参照 5.2-0-1全体イメージ図(4)(5)(6)

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で提出する3期分の合算財務諸表と適正証明書について教えて下さい。

→ 【原則】吸収合併を参照

→ 【特例①】吸収合併を参照

→ 【特例②】吸収合併を参照

-------------------------------------------------------------------------------------

○ 決算日の翌日が譲渡日です。「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?・・・3ヶ月ルール

→ 【3ヶ月ルール】吸収合併を参照

-------------------------------------------------------------------------------------

○譲渡時経審を原則又は特例①で受けた後、「最初の事業年度終了の日=いわゆる譲渡後第一期」経審を受ける場合はどうなりますか?

→ 吸収合併を参照

合併時経審の内容を下記のように読み替えてご確認いただけますようお願いいたします。

○ 全体イメージ図:A社(存続会社)とB社(消滅会社)の決算日が離れているパターン

→ 吸収合併での全体イメージを参照

-------------------------------------------------------------------------------------

○ 全体イメージ図:A社(存続会社)とB社(消滅会社)の決算日が近いパターン

→ 吸収合併での全体イメージを参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」は必ず受けなければなりませんか?

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 譲渡後の「譲渡時経審」を受けることができる時期を教えてください。

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で必要な書類を教えて下さい。

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?

→ 【原則】吸収合併を参照 5.2-0-1全体イメージ図(2)(3)(4)

→ 【特例①】吸収合併を参照 5.2-0-1全体イメージ図(3)(4)(5)

→ 【特例②】吸収合併を参照 5.2-0-1全体イメージ図(4)(5)(6)

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で提出する3期分の合算財務諸表と適正証明書について教えて下さい。

→ 【原則】吸収合併を参照

→ 【特例①】吸収合併を参照

→ 【特例②】吸収合併を参照

-------------------------------------------------------------------------------------

○ 決算日の翌日が譲渡日です。「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?

→ 吸収合併を参照

-------------------------------------------------------------------------------------

○ 「譲渡時経審」で用意する合算財務諸表と申請書の書き方はどうなりますか?・・・3ヶ月ルール

→ 【3ヶ月ルール】吸収合併を参照

-------------------------------------------------------------------------------------

○譲渡時経審を原則又は特例①で受けた後、「最初の事業年度終了の日=いわゆる譲渡後第一期」経審を受ける場合はどうなりますか?

→ 吸収合併を参照

資料請求用紙が届いたが、何を請求したら良いのでしょうか?

ご迷惑をおかけして申し訳ございません。次のようになります。

①弊社にご申請いただいていて、システムも利用されているお客様

Q:パソコンはインターネットに繋がっていますか?

A1:繋がっている方

・書式も電子申請支援システムとともに更新されますので、殆どの資料は請求不要と思われます。

・カタログの変更点は殆どございません。

・経営状況分析申請の手引が経審改正に伴い多少の変更がございます。

・上記に応じてご請求をお願いいたします。

A2:繋がっていない方

・システムCDを送付させて頂きます。書式は電子申請支援システムとともに更新されます。

・カタログの変更点は殆どございません。

・経営状況分析申請の手引が経審改正に伴い多少の変更がございます。

・上記に応じてご請求をお願いいたします。

②ご申請をいただいたことは無いが、電子申請支援システムはご利用いただいているお客様

Q:パソコンはインターネットに繋がっていますか?

A1:繋がっている方

・ソフトウェアは自動バージョンアップされますのでCDの請求は不要です。

・書式等はシステムとともに更新されますので不要かと思われます。

・システムCD以外の経営状況分析申請の手引・カタログ・封筒・振込用紙・申請書などを送付いたします。

A2:繋がっていない方

・新経審対応経営状況分析資料一式(一番上のチェック)を選択してください。全て送付いたします。

③弊社に今までご申請いただいたことがなく、弊社電子申請支援システムもご利用いただいていないお客様

・経審対応経営状況分析資料一式(一番上のチェック)を選択してください。全て送付いたします。

①弊社にご申請いただいていて、システムも利用されているお客様

Q:パソコンはインターネットに繋がっていますか?

A1:繋がっている方

・書式も電子申請支援システムとともに更新されますので、殆どの資料は請求不要と思われます。

・カタログの変更点は殆どございません。

・経営状況分析申請の手引が経審改正に伴い多少の変更がございます。

・上記に応じてご請求をお願いいたします。

A2:繋がっていない方

・システムCDを送付させて頂きます。書式は電子申請支援システムとともに更新されます。

・カタログの変更点は殆どございません。

・経営状況分析申請の手引が経審改正に伴い多少の変更がございます。

・上記に応じてご請求をお願いいたします。

②ご申請をいただいたことは無いが、電子申請支援システムはご利用いただいているお客様

Q:パソコンはインターネットに繋がっていますか?

A1:繋がっている方

・ソフトウェアは自動バージョンアップされますのでCDの請求は不要です。

・書式等はシステムとともに更新されますので不要かと思われます。

・システムCD以外の経営状況分析申請の手引・カタログ・封筒・振込用紙・申請書などを送付いたします。

A2:繋がっていない方

・新経審対応経営状況分析資料一式(一番上のチェック)を選択してください。全て送付いたします。

③弊社に今までご申請いただいたことがなく、弊社電子申請支援システムもご利用いただいていないお客様

・経審対応経営状況分析資料一式(一番上のチェック)を選択してください。全て送付いたします。

研修会の講師をお願いしたいが良いか?

この3年間で200回以上の開催実績がございます。遠慮なくお問い合せください。

会場をご用意いただき、受講者の募集をしていただければ、北海道~沖縄まで全国対応いたします。

講師料、機材費などは無料です。

会場をご用意いただき、受講者の募集をしていただければ、北海道~沖縄まで全国対応いたします。

講師料、機材費などは無料です。

会報などに記事を掲載したいが書いてもらえるか?

資料として提供しております。お気軽にご相談ください。

ワイズ公共データシステムから届く情報を転送・転載しても良いか?

弊社からの情報であることを必ず明記して頂ければ構いません。

各都道府県の連絡先はどちらになりますか?

こちらの 都道府県 建設業担当課リンク集 をご確認ください。

コンビニエンスストア支払いの払込票が表示されない場合はどうしたら良いでしょうか?

払込画面を再表示させるにはどうしたら良いでしょうか?

申請後に払込画面を再表示させることができます。

以下手順でご確認ください。

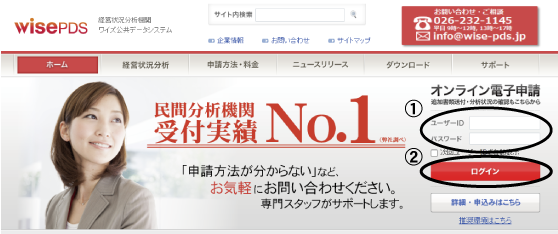

1.弊社ホームページより、①「ユーザーID」と「パスワード」を入力し、②「ログイン」ボタンをクリックします。

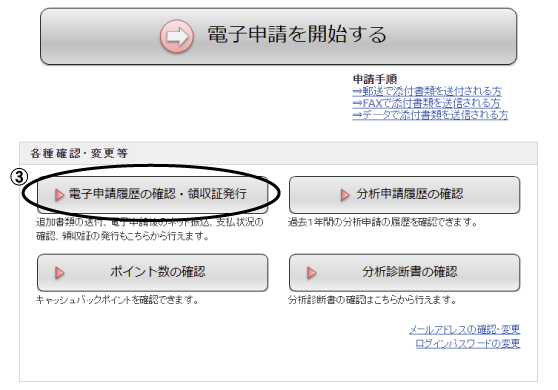

2.ログイン後、③「電子申請履歴の確認・領収証発行」ボタンをクリックします。

3.「支払方法」より、④「支払い」をクリックします。

以下手順でご確認ください。

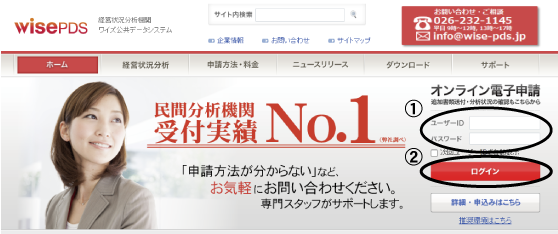

1.弊社ホームページより、①「ユーザーID」と「パスワード」を入力し、②「ログイン」ボタンをクリックします。

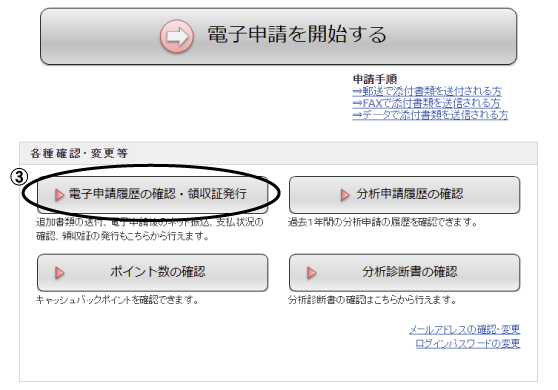

2.ログイン後、③「電子申請履歴の確認・領収証発行」ボタンをクリックします。

3.「支払方法」より、④「支払い」をクリックします。

【電子申請支援システム建設業統合版】のよくあるお問い合わせ

これまでに弊社に寄せられた電子申請支援システムに関するご質問やお問い合わせの中から、特に頻度が高く、重要なものを掲載しております。→ 電子申請支援システム Q&A

特殊な事例(合併、事業譲渡、会社分割、企業集団、持株会社、経営再建、外国建設業者)で分析を申請する場合について教えてください

合併、会社分割、企業集団、持株会社、経営再建、外国建設業者の場合には、経営状況分析を申請する前に各行政庁に申請方法、提出書類等を含めて相談してください。

-------------------------------------------------------------------------------------

<< 合併(又は事業譲渡) >>

合併後、経営状況分析を受ける場合の審査基準日及び財務諸表は次によるものとなります。

(1)審査基準日

吸収合併の場合:合併登記の日又は合併期日

新設合併の場合:新設会社の設立の日である合併登記の日

(2)財務諸表

吸収合併の場合:当期は審査基準日における財務諸表

前期は存続会社の直前の事業年度終了の日における存続会社及び消滅会社の財務諸表の科目等を合算したもの 新設合併の場合:当期は消滅会社の最終の事業年度に係る決算に基づき各社の数値を合算したもの

前期は消滅会社の任意の一社を存続会社とみなした上で、当該会社存続会社の最終の事業年度に係る決算の前期の決算日における各社の財務諸表の科目等を合算したもの

ただし、額の確定までに相当の時間を要する場合において、やむを得ないと認められるときは、当期は存続会社の直前の事業年度終了の日における存続会社及び消滅会社の財務諸表の科目等を合算したもの。前期は存続会社の基準決算の前期の決算日における存続会社及び消滅会社の財務諸表の科目等を合算したもの。

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

※事業譲渡の取り扱いについては吸収合併の取り扱いに準じます。

-------------------------------------------------------------------------------------

<< 会社分割 >>

分割後、経営状況分析を受ける場合の審査基準日及び財務諸表は次によるものとなります。

(1)審査基準日

吸収分割の場合:分割期日又は分割登記の日

新設分割の場合:新設会社は設立の日である分割登記の日、分割会社は分割期日又は分割登記の日

(2)財務諸表

吸収分割の場合:事業譲渡の取扱に準じます。

新設分割の場合:当期は分割会社については審査基準日における財務諸表、新設会社については、分割会社の審査基準日の直前1年における分割前の財務内容のうち新設会社の分割後の事業に相当するものに係る財務諸表 前期は分割会社の分割直前の事業年度終了の日における財務内容のうち、分割会社及び新設会社の分割後のそれぞれの事業に相当するものに係るそれぞれの財務諸表

ただし、額の確定までに相当の時間を要する場合において、やむを得ないと認められるときは、当期は分割会社の分割直前の事業年度終了の日における財務内容のうち、分割会社及び新設会社の分割後のそれぞれの事業に相当するものに係るそれぞれの財務諸表。前期は分割会社の基準決算の前期の決算日における財務内容のうち、分割会社及び新設会社にそれぞれの事業に相当するものに係るそれぞれの財務諸表。

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

-------------------------------------------------------------------------------------

<< 企業集団、持株会社 >>

国土交通大臣による企業集団の認定及び数値等の認定が必要です。

-------------------------------------------------------------------------------------

<< 経営再建(会社更生、民事再生、特定調停) >>

経営再建中、経営状況分析を受ける場合の審査基準日は次によるものとなります。

(1)審査基準日

更生時経審の場合 :更生手続開始決定日、更生計画認可日及びみなし事業年度の決算日

民事再生経審の場合:再生手続開始決定日及び決算日

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

-------------------------------------------------------------------------------------

<< 外国建設業者 >>

国土交通大臣が、外国建設業者の申請に基づき、日本国以外の技術者数、営業年数、建設業経理事務士等の数及び労働福祉の状況について認定をした場合は、その数値等をもって審査します。 外国建設業者の属する企業集団については、経営規模、経営状況、技術者数、営業年数、工事の安全成績及び建設業経理事務士等の数について国土交通大臣の認定した数値等をもって審査します。

なお、企業集団については、国土交通大臣による企業集団の認定及び数値等の認定が必要です。

-------------------------------------------------------------------------------------

<< 合併(又は事業譲渡) >>

合併後、経営状況分析を受ける場合の審査基準日及び財務諸表は次によるものとなります。

(1)審査基準日

吸収合併の場合:合併登記の日又は合併期日

新設合併の場合:新設会社の設立の日である合併登記の日

(2)財務諸表

吸収合併の場合:当期は審査基準日における財務諸表

前期は存続会社の直前の事業年度終了の日における存続会社及び消滅会社の財務諸表の科目等を合算したもの 新設合併の場合:当期は消滅会社の最終の事業年度に係る決算に基づき各社の数値を合算したもの

前期は消滅会社の任意の一社を存続会社とみなした上で、当該会社存続会社の最終の事業年度に係る決算の前期の決算日における各社の財務諸表の科目等を合算したもの

ただし、額の確定までに相当の時間を要する場合において、やむを得ないと認められるときは、当期は存続会社の直前の事業年度終了の日における存続会社及び消滅会社の財務諸表の科目等を合算したもの。前期は存続会社の基準決算の前期の決算日における存続会社及び消滅会社の財務諸表の科目等を合算したもの。

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

※事業譲渡の取り扱いについては吸収合併の取り扱いに準じます。

-------------------------------------------------------------------------------------

<< 会社分割 >>

分割後、経営状況分析を受ける場合の審査基準日及び財務諸表は次によるものとなります。

(1)審査基準日

吸収分割の場合:分割期日又は分割登記の日

新設分割の場合:新設会社は設立の日である分割登記の日、分割会社は分割期日又は分割登記の日

(2)財務諸表

吸収分割の場合:事業譲渡の取扱に準じます。

新設分割の場合:当期は分割会社については審査基準日における財務諸表、新設会社については、分割会社の審査基準日の直前1年における分割前の財務内容のうち新設会社の分割後の事業に相当するものに係る財務諸表 前期は分割会社の分割直前の事業年度終了の日における財務内容のうち、分割会社及び新設会社の分割後のそれぞれの事業に相当するものに係るそれぞれの財務諸表

ただし、額の確定までに相当の時間を要する場合において、やむを得ないと認められるときは、当期は分割会社の分割直前の事業年度終了の日における財務内容のうち、分割会社及び新設会社の分割後のそれぞれの事業に相当するものに係るそれぞれの財務諸表。前期は分割会社の基準決算の前期の決算日における財務内容のうち、分割会社及び新設会社にそれぞれの事業に相当するものに係るそれぞれの財務諸表。

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

-------------------------------------------------------------------------------------

<< 企業集団、持株会社 >>

国土交通大臣による企業集団の認定及び数値等の認定が必要です。

-------------------------------------------------------------------------------------

<< 経営再建(会社更生、民事再生、特定調停) >>

経営再建中、経営状況分析を受ける場合の審査基準日は次によるものとなります。

(1)審査基準日

更生時経審の場合 :更生手続開始決定日、更生計画認可日及びみなし事業年度の決算日

民事再生経審の場合:再生手続開始決定日及び決算日

※弊社にご提出いただく財務諸表については、公認会計士又は税理士による内容が適正である旨の証明が必要となります。

-------------------------------------------------------------------------------------

<< 外国建設業者 >>

国土交通大臣が、外国建設業者の申請に基づき、日本国以外の技術者数、営業年数、建設業経理事務士等の数及び労働福祉の状況について認定をした場合は、その数値等をもって審査します。 外国建設業者の属する企業集団については、経営規模、経営状況、技術者数、営業年数、工事の安全成績及び建設業経理事務士等の数について国土交通大臣の認定した数値等をもって審査します。

なお、企業集団については、国土交通大臣による企業集団の認定及び数値等の認定が必要です。

委任状の押印は必要でしょうか

弊社では、経営状況分析申請において行政書士による代理申請時に求めていた委任状への押印を求めないこととしています。

ただし、行政書士による代理申請では行政書士法において職印の押印が必要とされていることや、代理申請での委任者、受任者間での契約において押印が必要となる場合においては、適切な対応をお願いしています。

ただし、行政書士による代理申請では行政書士法において職印の押印が必要とされていることや、代理申請での委任者、受任者間での契約において押印が必要となる場合においては、適切な対応をお願いしています。

当期減価償却実施額で、千円未満の端数が出たときには「四捨五入」「切捨て」どのように処理するのでしょうか?

千円未満の端数は「切り捨て」でお願いします。

当期減価償却実施額について、少額資産の金額は含めることは出来ますか?

減価償却費として費用計上されている場合には含める事ができます。

繰延資産の償却額は当期減価償却実施額に含めることは出来ますか?

含めることはできません。

※ただし、繰延資産の内容が無形固定資産であり、減価償却費として費用計上されている場合は含めることができます。

※ただし、繰延資産の内容が無形固定資産であり、減価償却費として費用計上されている場合は含めることができます。

ダウンロードした申請書には市町村コード欄がないのですが、住所の欄には都道府県名からまたは、市区郡からか、町名からか、教えてください

住所欄については、都道府県名からご記入いただくようにお願いします。

「審査基準日」というのは何を書けばよいのでしょうか?

審査基準日は通常、直前の決算期日(至)を書きます。

減価償却費について、前期は別表等の確認書類が必要か?前々期はどうか?

【前期について】

弊社に初めての申請の場合は別表等が必要となります。

前回の経営状況分析結果通知書の写しでも代用できます。

法人成り後最初の決算、決算期変更や組織変更時には、明細(別表)が必要となる場合がございます。

【前々期について】

不要です。

弊社に初めての申請の場合は別表等が必要となります。

前回の経営状況分析結果通知書の写しでも代用できます。

法人成り後最初の決算、決算期変更や組織変更時には、明細(別表)が必要となる場合がございます。

【前々期について】

不要です。

分析が終了し、結果通知書を送ってもらうための封筒は、各事務所で負担(切手を貼った封筒を用意するなど)する必要がありますか?

封筒はもちろん、切手もいりません。弊社でご用意いたします。

代理申請の場合でも直接建設会社へ結果通知書を送ってもらうことはできますか?

できます。

申請用封筒の表面にありますご希望の送付先欄に記入をしてください。

※オンライン電子申請の場合は、申請時にご希望の送付先欄にチェックをつけてください。

申請用封筒の表面にありますご希望の送付先欄に記入をしてください。

※オンライン電子申請の場合は、申請時にご希望の送付先欄にチェックをつけてください。

増資後、有限会社から株式会社に組織変更しました。増資時点で経営状況分析を受けたいのですが可能ですか?

決算日が基本となりますので、増資した時点で受けることは出来ません。

決算期を迎えたのを機に株式会社に組織変更しましたが、有限会社の時の決算日で経営状況分析を受けることに問題ありませんか?

株式会社で審査を受けても、継続している会社なので審査基準日は有限会社の最終の決算日で問題ありません。

当初ゆっくりプランのつもりで払込みをしたが、もう少し早めに結果通知書が欲しいので標準プランに変更したい。追加でもう一度振込をし、2枚を申請書の裏に貼り付けして申請しても問題ありませんか?

問題ありません。2枚を裏面に貼り付けて送ってください。

大臣許可の申請中の場合、知事許可で経営状況分析を受けることはできますか?

大臣許可が下りてからでないと受けることはできません。

許可申請や経審申請が初めてで、前期、前々期の建設業用の財務諸表を作成していない場合、決算書の提出だけでよいのでしょうか?

過去において会社が存続し営業している場合、前期、前々期とも建設業法の様式に則った財務諸表の作成、提出が必要になります。

許可を取ったのが去年ですが、その場合は2期分のみ財務諸表を出せばよいのでしょうか?

許可の有無に関わらず3年以上営業をしていれば、財務諸表は3期分必要になります。

個人業者で永年営業をしていて今期初めて許可を取った場合でも財務諸表は3期分必要ですか?

許可の有無に関わらず3年以上営業をしていれば、財務諸表は3期分必要になります。

代理申請と代行申請の違いを教えてください

【代理申請】:委任状に記載される範囲の権限を建設業者から委任された代理人が申請 ⇒ 申請者は代理人

※提出書類に関わる問合せ先は代理人

※分析申請書の申請者欄には、建設業者と代理人の住所、名前等を併記してください。

※建設業者と代理人の印は不要です。

【代行申請】:分析に必要な書類作成を任され申請は建設業者が行う場合。⇒ 申請者は建設会社

※提出書類に関する問合せ先は建設会社(便宜上、代行人に問合せる場合が多い)

※分析申請書の申請者欄には、建設会社の住所、名前等を記載してください。

※代行者の印は不要で、欄外に書類作成者として名前等を記入します。

※提出書類に関わる問合せ先は代理人

※分析申請書の申請者欄には、建設業者と代理人の住所、名前等を併記してください。

※建設業者と代理人の印は不要です。

【代行申請】:分析に必要な書類作成を任され申請は建設業者が行う場合。⇒ 申請者は建設会社

※提出書類に関する問合せ先は建設会社(便宜上、代行人に問合せる場合が多い)

※分析申請書の申請者欄には、建設会社の住所、名前等を記載してください。

※代行者の印は不要で、欄外に書類作成者として名前等を記入します。

【資本性借入金】資本性借入金に対する利息はどの科目に計上したらよいでしょうか。

[損益計算書]-営業外費用に「支払利息」として計上してください。

【資本性借入金】資本性借入金があります。借入金から除いたほうがいいでしょうか。

借入金から除かず[貸借対照表]-固定負債「長期借入金」または流動負債「短期借入金」として計上してください。

【資本性借入金】資本性借入金があるのですが、具体的にどのようにすればいいでしょうか。

資本性借入金がある場合は、下記の書類をご準備ください。

※1 証明書のひな型はこちらよりダウンロードできます。

※2 建設業経理士1級取得者が証明する場合は、規則別記様式第25号の9による登録経理試験の合格証の写し又は別記様式第25号の10による登録経理講習の修了証の写しを合わせて提出してください。

- ①[経営状況分析申請書]・・・備考欄に「資本性借入金のうち自己資本とみなす金額」を記載したもの

- ②[証明書](※1)・・・公認会計士・税理士・建設業経理士1級取得者(※2)による「資本性借入金」の該当している旨の証明があるもの

- ③[根拠資料]・・・金銭消費貸借契約書など、借入内容の分かる書類

※1 証明書のひな型はこちらよりダウンロードできます。

※2 建設業経理士1級取得者が証明する場合は、規則別記様式第25号の9による登録経理試験の合格証の写し又は別記様式第25号の10による登録経理講習の修了証の写しを合わせて提出してください。

【資本性借入金】資本性借入金に該当する借入金かどうかは、どのように判断すればいいでしょうか。

税務申告決算書等から判断が難しい可能性があるため、建設業者様の経理担当や税理士・公認会計士様に確認をお願いいたします。

【資本性借入金】該当する要件を教えてください。

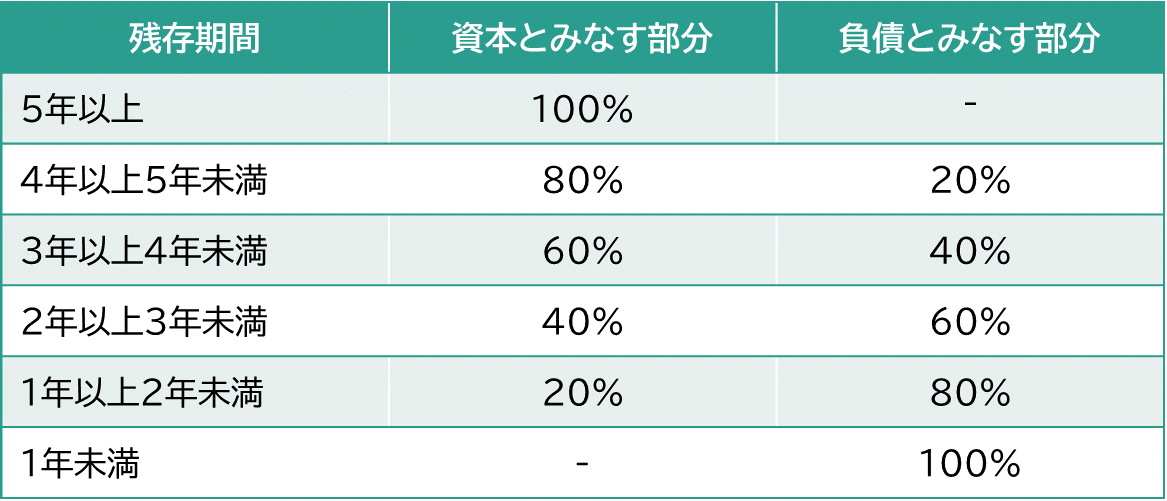

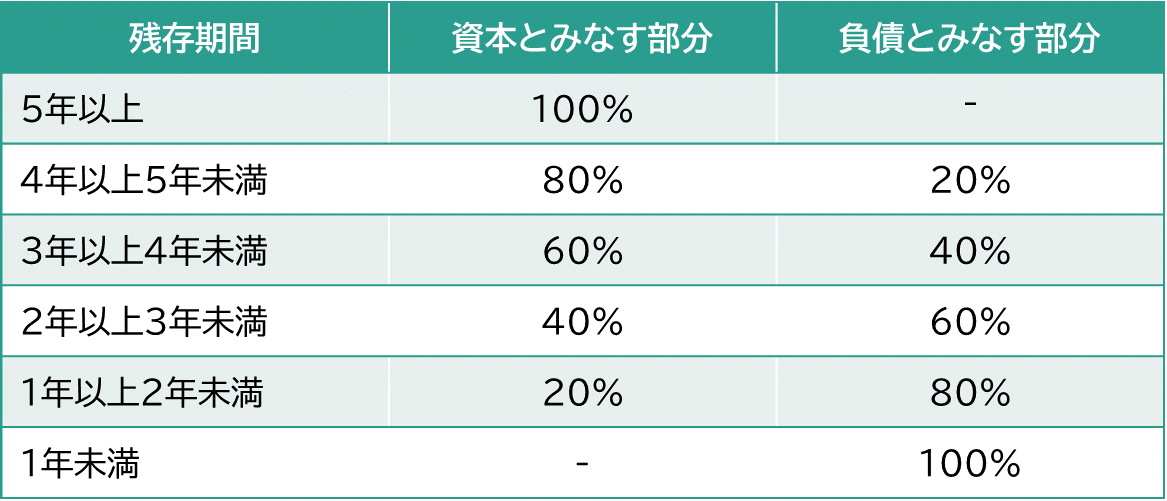

経営事項審査では、以下の要件に当てはまる借入金が対象となります。

①償還期間が5年超

②期限一括返済

③配当可能利益に応じた金利設定

・業務連動型が原則

・債務者が厳しい状況にある期間は、これに応じて金利負担が抑えられるような仕組みが講じられていること

④法的破綻時の劣後性の確保

⑤貸出主が金融機関(政府系含む) または 別紙(※)で示す制度の借入であること

※別紙は国交省の通知からご確認ください。

①償還期間が5年超

②期限一括返済

③配当可能利益に応じた金利設定

・業務連動型が原則

・債務者が厳しい状況にある期間は、これに応じて金利負担が抑えられるような仕組みが講じられていること

④法的破綻時の劣後性の確保

⑤貸出主が金融機関(政府系含む) または 別紙(※)で示す制度の借入であること

※別紙は国交省の通知からご確認ください。

【資本性借入金】証明書はどのように記入すればいいでしょうか。

【資本性借入金】Y点などにどの程度影響しますか。

①経営状況分析(Y点)では以下の指標に影響があります。

・X2 負債回転期間・・・負債から控除して計算

・X5 自己資本対固定資産比率・・・自己資本に加算して計算

・X6 自己資本比率・・・自己資本に加算して計算

②経営規模等評価申請では以下の指標に影響があります。

・X2 自己資本額・・・自己資本に加算して計算

③資本性借入金は、償還期限に応じて自己資本とみなす金額が変動します。

※具体的にどのくらいY点に影響が出るかは、弊社のシステムでシミュレーションを行っていただくことをお勧めします。

弊社システムはこちらからダウンロードいただけます。

・X2 負債回転期間・・・負債から控除して計算

・X5 自己資本対固定資産比率・・・自己資本に加算して計算

・X6 自己資本比率・・・自己資本に加算して計算

②経営規模等評価申請では以下の指標に影響があります。

・X2 自己資本額・・・自己資本に加算して計算

③資本性借入金は、償還期限に応じて自己資本とみなす金額が変動します。

※具体的にどのくらいY点に影響が出るかは、弊社のシステムでシミュレーションを行っていただくことをお勧めします。

弊社システムはこちらからダウンロードいただけます。

【資本性借入金】資本性借入金がある場合のシミュレーションは可能でしょうか。

【資本性借入金】令和7年7月以前に結果が出ている会社で、資本性借入金が含まれていることが分かりました。再審査は可能ですか。

審査基準日が令和7年3月31日以降の場合は、再審査が可能です。

【資本性借入金】資本性借入金とは何ですか。

「資本性借入金」はもともと金融庁由来の言葉です。

金融庁によると、資本性借入金は貸出条件が資本に準じた十分な資本的性質が認められる借入金のことであるとし、一般的には償還条件、金利設定、劣後性といった観点から判断されるとしています。

背景には、バブル崩壊による不良債権問題が深刻化し金融機関の経営が悪化する中で、不良債権の積極的な処理を進めるために、金融庁が金融機関を検査する際に用いた「金融検査マニュアル」(令和元年に廃止)が作成されたことがあります。このマニュアルの中で「十分な資本的性質が認められる借入金」の概念が公表されました。その後、新型コロナウイルス感染症による影響が拡大し、事業者が円滑な事業の再開・回復を実現するための資本の充実の手法の一つとして、金融機関が「資本性借入金」を積極的に活用できるように、金融庁が「資本性借入金」に対する考え方を明確にしました。

参考(金融庁HP):https://www.fsa.go.jp/news/r1/ginkou/20200527.html

金融庁によると、資本性借入金は貸出条件が資本に準じた十分な資本的性質が認められる借入金のことであるとし、一般的には償還条件、金利設定、劣後性といった観点から判断されるとしています。

背景には、バブル崩壊による不良債権問題が深刻化し金融機関の経営が悪化する中で、不良債権の積極的な処理を進めるために、金融庁が金融機関を検査する際に用いた「金融検査マニュアル」(令和元年に廃止)が作成されたことがあります。このマニュアルの中で「十分な資本的性質が認められる借入金」の概念が公表されました。その後、新型コロナウイルス感染症による影響が拡大し、事業者が円滑な事業の再開・回復を実現するための資本の充実の手法の一つとして、金融機関が「資本性借入金」を積極的に活用できるように、金融庁が「資本性借入金」に対する考え方を明確にしました。

参考(金融庁HP):https://www.fsa.go.jp/news/r1/ginkou/20200527.html

【資本性借入金】経営状況分析結果通知書の流動負債や固定負債の金額は財務諸表のままとなっています。資本性借入金が差し引かれていないようなのですが。

経営状況分析結果通知書の流動負債や固定負債の金額は財務諸表通り表示され、自己資本は「資本性借入金」を含めた金額で記載するよう定められています。

結果通知書の受取方法を教えてください。

結果通知書のお受け取り方法は、下記の3種類がございます。それぞれの受取方法については各ページよりご確認ください。

・郵送でのお受け取り方法

・電子データでのお受け取り方法 → 電子申請の場合 郵送申請の場合

・コンビニエンスストアでのお受け取り方法

・郵送でのお受け取り方法

・電子データでのお受け取り方法 → 電子申請の場合 郵送申請の場合

・コンビニエンスストアでのお受け取り方法

Google Chromeをお使いの方は

Google Chromeをお使いの方は Microsoft Edgeをお使いの方は

Microsoft Edgeをお使いの方は